-

Sparkassen-Firmen-Rente

Hilfreich wie gutes Teamwork.

Sich vom Staat und Arbeitgeber unterstützen lassen, um richtig für später vorzusorgen.

Sparen Sie regelmäßig Geld fürs Alter und profitieren dabei von lukrativen Förderungen. Wir beraten Sie gern.

Persönlichen Berater finden

Persönlichen Berater finden

Weniger Steuern und Sozialabgaben zahlen und dafür später mehr Rente erhalten

Die Sparkassen-Firmen-Rente ist für Sie als Arbeitnehmer genau das Richtige, wenn Sie eine Altersvorsorge aus steuer- und sozialversicherungsfreien Beiträgen finanzieren wollen.

- So machen Sie mehr aus Ihrem Geld: Zuschuss vom Arbeitgeber + weniger Steuern + weniger Sozialabgaben = mehr Rente

-

-

- Volle Leistung zum halben Preis: Sie wenden 50 % auf – 100 % werden für Sie angelegt. Ihr Geld fließt nicht zu Finanzamt und Sozialversicherung, sondern in Ihre persönliche Zusatzrente.

- Steuerfrei sind Beitragszahlungen bis zu 7.248 EUR jährlich (8% der Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung West 2024)

- Sozialversicherungsfrei sind bis zu 3.624 EUR jährlich (4% der Beitragsbemessungsgrenze zur gesetzlichen Rentenversicherung West 2024) .

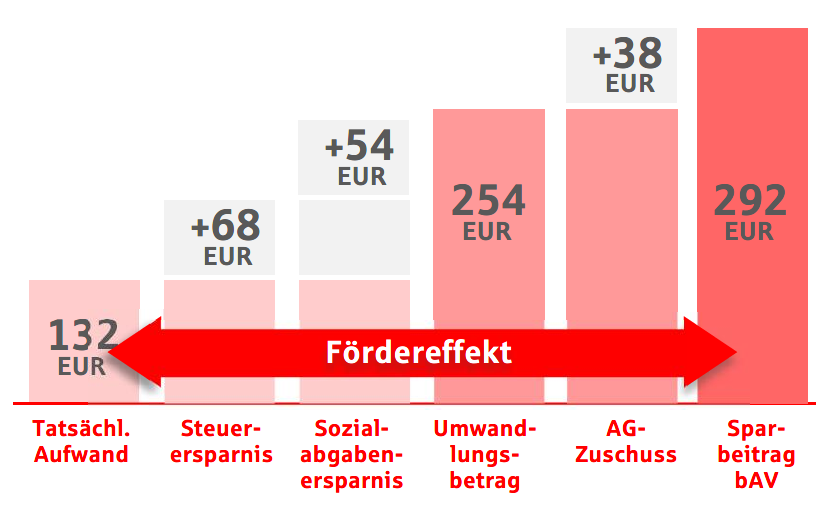

Beispiel: So setzt sich der Sparbeitrag für Ihre betriebliche Vorsorge mit der Sparkassen-Firmen-Rente zusammen: Die modellhafte Darstellung bezieht sich auf einen BruttoMonatsverdienst von 3.000 EUR bei Steuerklasse IV, keine Kirche, einem Kind und Erhalt eines 15 %-igen ArbeitgeberZuschusses.

Die modellhafte Darstellung bezieht sich auf einen BruttoMonatsverdienst von 3.000 EUR bei Steuerklasse IV, keine Kirche, einem Kind und Erhalt eines 15 %-igen ArbeitgeberZuschusses.

-

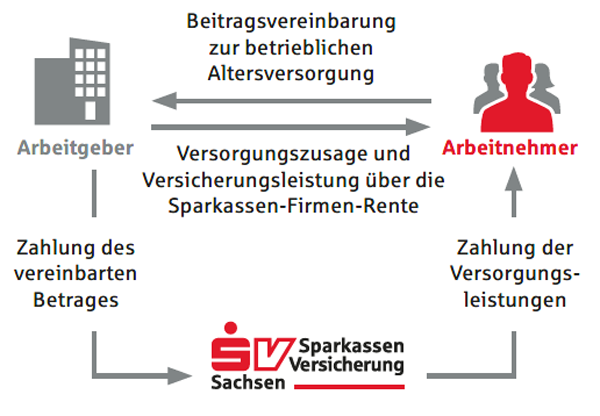

- Wie funktioniert der Vertrag?

-

-

Ihr Arbeitgeber schließt bei der Sparkassen-Versicherung Sachsen einen Vertrag für Sie ab. Vertragspartner und damit Versicherungsnehmer ist der Arbeitgeber. Versicherte Person und Bezugsberechtigter für die Leistungen sind Sie als Arbeitnehmer.

-

- Welche Finanzierungsformen gibt es?

-

-

Entgeltumwandlung (arbeitnehmerfinanziert): Von Ihrem Bruttogehalt/-lohn wird der vereinbarte Teil einbehalten, den der Arbeitgeber steuer- und sozialversicherungsfrei in Ihre Altersvorsorge über die Sparkassen-Firmen-Rente einzahlt. Ihr Arbeitgeber ist verpflichtet, sich an Ihrer betrieblichen Altersversorgung mit einem Zuschuss von 15 % Ihres Beitrages zu beteiligen, wenn er dabei Sozialversicherungsbeiträge spart.Arbeitgeberfinanzierung: Ihr Arbeitgeber kann zusätzlich zum Gehalt vollständig eine Altersvorsorge finanzieren.Vermögenswirksame Leistung: Ihr Anspruch auf Vermögenswirksame Leistungen kann in eine Betriebsrente umgewandelt werden, sofern der Arbeitgeber dem zustimmt.

-

- Welche Anlageform passt zu mir?

-

-

Sie möchten gern

- Sicherheit und attraktive Renditechancen kombinieren,

- mit Zinsüberschüssen und einer Indexbeteiligung gleich an zwei Ertragsquellen teilhaben und

- vertrauen bei Ihrer Vermögensanlage auf starke Partner?

Dann ist die Sparkassen-Firmen-Rente Garant Invest die richtige Wahl. Mit dem Index Deka-StrategieGlobal können Sie jährlich die Renditechancen der Aktien- und Anleihenmärkte nutzen. Sollte die Indexentwicklung in einem Jahr negativ verlaufen, begrenzt sich Ihr Verlustrisiko auf jährlich maximal 3 % Ihres Vertragsguthabens. Zusätzlich beteiligen wir Sie an den Zins-Erträgen aus unserem Sicherungsvermögen.Sie möchten gern- auf Nummer sicher gehen,

- trotzdem von den Trends der Kapitalmärkte profitieren und

- möchten sich beim Vermögensaufbau möglichst zurücklehnen?

Dann ist die Sparkassen-Firmen-Rente Garant genau das Richtige. Sie profitieren von einer Index-Beteiligung und einer mindestens 90 %-igen Beitragsgarantie zum Ende der Ansparphase. Der Clou: Ihre Erträge werden Jahr für Jahr für Sie gesichert.

-

- Passt sich Ihrem Leben an

-

-

- Mehr Ansparen mit Zuzahlungen: Zuzahlungen unter Berücksichtigung der Förderhöchstgrenzen während der Ansparphase möglich.

- Beitragsreduzierung oder Beitragspause: Beispielsweise aufgrund von Elternzeit oder länger andauernder Krankheit möglich. Die Beiträge können Sie später nachzahlen.

- Weiterführung bei Arbeitsplatzwechsel: Einfache, unkomplizierte Übertragung der betrieblichen Vorsorge auf einen neuen Arbeitgeber oder eine private Fortführung bei vorzeitigem Ausscheiden aus dem Unternehmen möglich.

- Geschützter Vermögensaufbau: Kein Zugriff des Staates auf das Vorsorge-Guthaben, denn es zählt nicht zum verwertbaren Vermögen bei Bürgergeld.

- Freibetrag bei Grundsicherung im Alter: Zusatzrenten wie die aus einer Sparkassen-Firmen-Rente werden nicht mehr komplett auf Grundsicherungsleistungen im Alter angerechnet. Sie verfügen damit im Ruhestand über mehr monatliches Einkommen als ohne Vorsorge.

- Flexibler Rentenbeginn: Sie können Ihre Betriebsrente ab dem vollendeten 62. Lebensjahr in Anspruch nehmen, wenn Sie die gesetzliche Vollrente erhalten oder den Rentenbeginn bis zum 70. Lebensjahr aufschieben.

-

- So erfolgt die Auszahlung

-

-

- Lebenslange Rente: Aus Ihrem angesparten Kapital zahlen wir Ihnen eine lebenslange Betriebsrente. Sie profitieren auch während des Rentenbezuges von den erwirtschafteten Erträgen.

- Einmalige Kapitalzahlung: Wenn Sie keine Rentenzahlung wünschen, steht Ihnen das angesparte Kapital auch als einmalige Summe zur Verfügung.

- Teilauszahlungsoption: Alternativ können Sie sich einmalig bis zu 30 % des zum Ablauf der Versicherung zur Verfügung stehenden Kapitals auszahlen lassen. Aus dem verbleibenden Restkapital wird eine lebenslange Rente gebildet.

-

- Steuer und Sozialversicherung bei Auszahlung

-

-

- Nachgelagerte Besteuerung der Leistungen: Erst in der Auszahlphase sind Steuern zu entrichten. In der Regel haben Sie im Rentenalter einen niedrigeren, persönlichen Steuersatz als im aktiven Erwerbsleben, dadurch fallen ohnehin weniger Steuern an.

- Wenn Sie im Rentenalter pflicht- oder freiwillig gesetzlich kranken- und pflegeversichert sind, unterliegen die Leistungen der Beitragspflicht.

- Bei Kapitalleistungen werden die Sozialversicherungsbeiträge auf 10 Jahre verteilt. Für Pflichtversicherte sind Renten- und Kapitalleistungen bis zum dann gültigen Freibetrag in der Krankenversicherung beitragsfrei. Beiträge zur Pflegeversicherung sind auf die komplette Leistung zu entrichten, sofern der Freibetrag überschritten wird (Freigrenze).

-

- Leistungen bei Tod

-

-

- Versicherungsleistungen können innerhalb eines gesetzlich definierten Hinterbliebenenkreises vererbt werden. Dazu gehören der Ehepartner / eingetragene Lebenspartner, versorgungsberechtigte (kindergeldberechtigte) Kinder oder der nicht eheliche Lebensgefährte in häuslicher Gemeinschaft.

- Ihre Hinterbliebenen bekommen entweder eine Rentenzahlung oder alternativ eine einmalige Kapitalabfindung. Die Höhe der Leistung ist abhängig vom Todeszeitpunkt der versicherten Person.

- Ist kein versorgungsberechtigter Hinterbliebener vorhanden, wird im Todesfall maximal ein Sterbegeld in Höhe von 8.000 EUR ausgezahlt.

-

- Pflege-Plus

-

-

Im Pflegefall zum Rentenbeginn ab dem 62. Lebensjahr erhalten Sie eine erhöhte Altersrente bereits ab dem gesetzlichen Pflegegrad 1. Sie erhalten mehr Leistung ohne mehr Beitrag und schaffen damit ein Fundament für Ihre Pflegeabsicherung.

-

Als Kunde der Sparkassen-Versicherung Sachsen profitieren Sie von der Sicherheit und Zuverlässigkeit der Sparkassen-Finanzgruppe. Unsere Leistungen wurden mehrfach von unabhängigen Experten gewürdigt.

Eine verantwortungsvolle Kapitalanlage und Versicherungsvermittlung gehören zu unserem Selbstverständnis. Daher wird auch der Faktor Nachhaltigkeit bei unseren Versicherungsprodukten berücksichtigt.